Você provavelmente já ouviu falar sobre a reforma tributária, mas sabe exatamente como ela pode afetar sua vida e o preço dos produtos que você consome? Simplificar o sistema de tributos brasileiro é o objetivo principal dessa reforma, que promete tornar o pagamento de impostos mais claro e justo. A FolhaBV conversou com um economista para explicar de forma simples e direta o que muda e como essas mudanças podem impactar o seu dia a dia.

O que é a reforma tributária?

Segundo o Ministério da Fazenda, a reforma tributária busca reorganizar e simplificar a estrutura de tributos do Brasil. Hoje, nosso sistema é complexo, com impostos em diferentes níveis – federal, estadual e municipal – muitas vezes sobrepondo-se, criando o que é conhecido como “cascata de impostos”. Isso aumenta o custo final dos produtos e serviços e demanda muito tempo e recursos dos empresários para cumprir as obrigações fiscais.

Como a reforma simplifica o sistema?

De acordo com o economista Fábio Martinez, a reforma propõe a extinção de cinco tributos: PIS, COFINS e IPI (federais), ICMS (estadual) e ISS (municipal). Esses impostos serão substituídos por um Imposto sobre Valor Agregado (IVA), semelhante ao que é utilizado em muitos países.

“Estamos extinguindo cinco tributos – PIS, COFINS, IPI, ICMS e ISS – e os substituindo por um IVA. Isso simplifica o sistema, reduzindo a sobreposição de impostos e, consequentemente, a cascata de tributos,” explicou.

Alíquota dos futuros impostos

O novo IVA será dividido em duas partes: o Imposto sobre Bens e Serviços (IBS), que será compartilhado entre estados e municípios, e a Contribuição sobre Bens e Serviços (CBS), destinada à União. A alíquota inicial combinada desses impostos está prevista para ser de aproximadamente 26,5%, podendo chegar a 27% com a inclusão de itens como proteína animal na cesta básica.

Cashback e cesta básica

Uma das inovações mais significativas da reforma tributária é o sistema de cashback, que visa aliviar o peso dos impostos sobre os produtos essenciais para as famílias de baixa renda. Vamos entender como isso vai funcionar na prática:

Fábio Martinez explica que o cashback é uma forma de devolver uma parte do valor pago em impostos sobre itens essenciais, como botija de gás, contas de luz e água, e alimentos básicos. A ideia é beneficiar as famílias de baixa renda, aquelas com até meio salário mínimo per capita.

“Para itens essenciais, como botija de gás, contas de luz e água, e alimentos básicos, as famílias de baixa renda terão direito a um cashback, que é uma forma de devolução parcial do valor pago em impostos. Isso significa que uma parte do imposto pago sobre esses itens será devolvida diretamente para as famílias que se enquadrarem nos critérios de baixa renda”, destacou.

Limites e controle para evitar fraudes

Para garantir que o sistema seja justo e evitar fraudes, haverá um limite no valor máximo de cashback que cada família pode receber. Esse limite será proporcional à renda da pessoa, garantindo que o benefício realmente chegue a quem precisa.

“A ideia é evitar abusos no sistema. Portanto, haverá um limite para o valor de cashback que uma família pode receber, proporcional à sua renda. Isso ajuda a garantir que o benefício chegue realmente a quem precisa, sem fraudes”, explicou.

Impacto na cesta básica

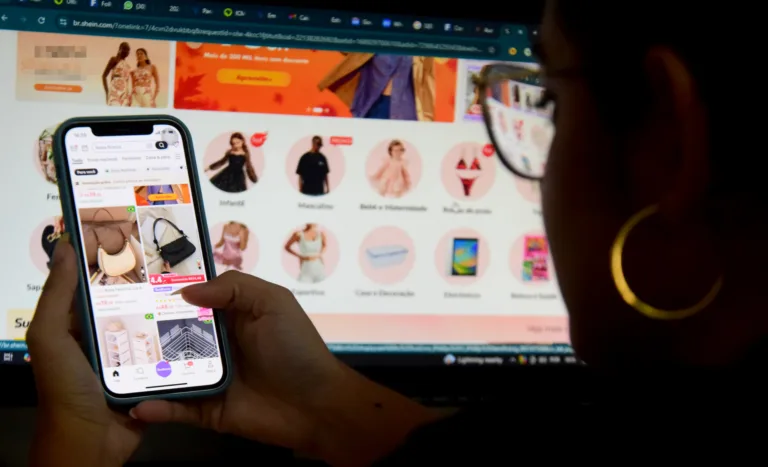

(Foto: Nilzete Franco/FolhaBV

Além do cashback, a reforma também contempla uma redução na alíquota do IVA para itens da cesta básica, incluindo proteína animal. Essa medida visa tornar os produtos essenciais mais acessíveis para todos, reduzindo o impacto da carga tributária sobre esses itens.

“A alíquota reduzida para a cesta básica, incluindo proteína animal, é uma medida importante para tornar esses produtos mais acessíveis. Isso, combinado com o cashback, pode realmente fazer a diferença para as famílias de baixa renda”, complementou.

Setores que vão pagar menos

A reforma deve beneficiar principalmente o setor industrial, que atualmente sofre com a alta carga tributária sobre sua cadeia produtiva. Por outro lado, o setor de serviços pode enfrentar um aumento nos tributos. Essa mudança visa equalizar a carga tributária entre os diferentes setores econômicos, promovendo uma maior justiça fiscal.

“Vamos ver uma redução significativa para a indústria, que hoje paga uma quantidade desproporcional de impostos devido à cascata tributária. No entanto, o setor de serviços pode ver um aumento, o que é uma tentativa de equilibrar a carga tributária entre os setores”, explicou o economista.

O “imposto do pecado”

A reforma também introduz o chamado “imposto do pecado”, que incidirá sobre produtos prejudiciais à saúde e ao meio ambiente, como tabaco, álcool, refrigerantes e apostas esportivas. Além disso, carros elétricos serão incluídos devido ao impacto ambiental das baterias. Essa medida tem um caráter mais regulatório, buscando desincentivar o consumo desses itens.

“O ‘imposto do pecado’ é uma forma de regular o consumo de produtos que são prejudiciais à saúde e ao meio ambiente. Isso inclui tabaco, álcool, refrigerantes e até mesmo apostas esportivas”, comentou Martinez.

Implementação gradual

A transição para o novo sistema tributário será feita de forma gradual, permitindo que todos – desde empresários até consumidores – tenham tempo para se adaptar às mudanças.

Segundo o economista Fábio Martinez, a reforma tributária será implementada ao longo de um período de transição que vai de 2026 até 2032. Durante esse tempo, o sistema tributário atual e o novo sistema coexistirão, permitindo uma adaptação gradual.

Durante esse período de transição, os antigos tributos (PIS, COFINS, IPI, ICMS e ISS) e os novos impostos (IBS e CBS) coexistirão. Isso significa que, por alguns anos, empresários e consumidores precisarão lidar com ambos os sistemas, o que pode trazer alguns desafios contábeis e administrativos.

“A coexistência dos sistemas antigo e novo durante a transição é uma das partes mais desafiadoras. Empresas terão que ajustar seus processos contábeis e administrativos para lidar com as duas formas de tributação até que a transição esteja completa”, disse o economista.

A implementação gradual é projetada para minimizar os impactos negativos e dar tempo para ajustes. Empresas e consumidores terão a oportunidade de se familiarizar com o novo sistema aos poucos, o que deve facilitar a adaptação e a compreensão das novas regras.

“Esse período de transição permite uma adaptação mais suave e gradual. Empresas podem ajustar seus sistemas e processos ao longo do tempo, e consumidores podem se acostumar com as mudanças na forma como os impostos são aplicados”, destacou Martinez.

Expectativa de benefícios a longo prazo

Apesar dos desafios iniciais, a expectativa é que, a longo prazo, a simplificação do sistema tributário traga benefícios significativos. Com menos complexidade e maior transparência, será mais fácil entender e cumprir as obrigações fiscais, resultando em um ambiente econômico mais equilibrado e eficiente, conforme explicou o economista.

“A longo prazo, isso deve beneficiar tanto empresários quanto consumidores, criando um ambiente econômico mais equilibrado e sustentável,” concluiu Fábio Martinez.